Recente matéria do Valor, sob o título provocativo “Investimentos com pegada sustentável dão retorno?”, fez a comparação do ISE (Índice de Sustentabilidade Empresarial) com o Ibovespa (Índice da Bolsa do Brasil – a B3) para os últimos dez anos – de dezembro/2012 até 23/agosto/2023. Mostrou que, nesse período, o Ibovespa subiu 93,6%, enquanto o ISE subiu apenas a metade – 44,2%. Foi comentado que havia anos em que o ISE se saia melhor, e em outros anos era o IBOVESPA; não havia um padrão. Diante dessa constatação, a impressão que ficou é a de que, sob a ótica dos investidores no Brasil, não compensaria financeiramente investir em empresas classificadas como sustentáveis. Será?

De imediato, essa conclusão não me pareceu fazer sentido lógico – as empresas não iriam investir em quesitos de sustentabilidade se isso fosse repercutir negativamente na valorização de suas ações em bolsa.

Evolução ISE X IBOVESPA no longo prazo

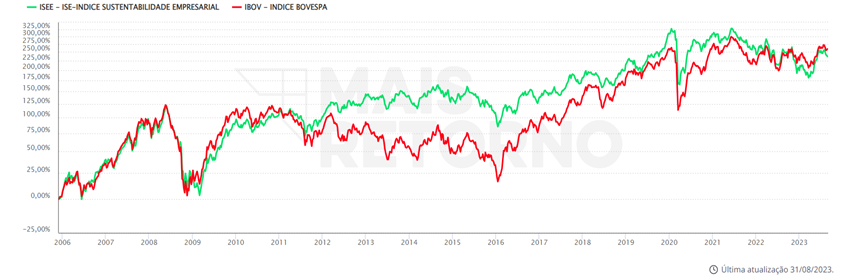

Por meio de análise gráfica simples (sem uso de médias móveis), procurei enxergar essa evolução comparativa entre os índices do ISE e IBOVESPA dentro de um prazo mais longo, de janeiro 2006 até agosto 2023 (17 anos e meio, considerando que o ISE foi criado em dez. 2005) – ver gráfico.

Primeiro, ficou visível que a curva do ISE superou o desempenho do IBOVESPA na maior parte do período, com as ações das empresas do ISE muito mais estáveis e com flutuações de queda bem mais contidas.

Segundo, ficou claro o porquê da variação constatada para o ISE (44,2%) bem inferior ao do IBOVESPA (93,6%): em agosto/2023 tanto ISE como IBOVESPA se encontravam no mesmo patamar; porém em dezembro /2012 o IBOVESPA se encontrava em nível bem inferior ao do ISE. Daí, essa variação maior do IBOVESPA nada mais foi do que um movimento de recuperação vis-à-vis ao ISE, considerando a base de comparação adotada. Se na comparação da matéria acima tivesse sido adotado o início de 2016 como base de comparação (quando o IBOVESPA estava no seu 2º pico mais baixo e super descolado do ISE), essa falsa impressão quanto “ao menor retorno do ISE” ficaria absurdamente amplificada.

ISE X IBOVESPA: como esses índices funcionam?

O coeficiente de correlação estimado entre a evolução do ISE e o IBOVESPA, nesse período (2006 – 2023), foi de + 0,94, considerada uma correlação bastante elevada (lembrar que a faixa de variação do coeficiente de correlação é entre -1 e +1). Significa que em 94% das vezes os dois índices variaram na mesma direção e intensidade.

Grosso modo, poderíamos dividir a trajetória do ISE X IBOVESPA em 3 momentos (gráfico acima):

- de 2006 a 2011, quando as curvas ficaram quase que sobrepostas, apresentando tendência positiva;

- de 2011 a 2020, período em que o descolamento entre as curvas ficou maior, com tendência também positiva;

- de 2020 a 2023, as curvas evoluem próximas, porém com tendência de estabilidade.

Vou, a seguir, procurar entender os conceitos e essa dinâmica entre o ISE e o IBOVESPA e se há semelhança na composição desses dois índices. Ambos têm como universo as empresas com ações na B3.

A B3 (Brasil, Bolsa e Balcão), como é conhecida, é a (única) bolsa de ações do Brasil. No final de 2022 (outubro 2023) havia 475 empresas listadas na B3.

O IBOVESPA, ou Índice Bovespa (vale lembrar que até 2017 a B3 se chamava BOVESPA) ou simplesmente IBOV, é o principal índice de ações da B3, tendo sido criado em 1968. A carteira do IBOVESPA, que foi válida para o último quadrimestre (de 02/05/2023 até 01/09/2023) foi constituída por 83 empresas brasileiras e 86 ações. Vale observar que desse total, apenas 2 empresas concentravam sozinhas 26,13% do valor total negociado na B3 no início do quadrimestre – a Vale (15,9%) e a Petrobras (10,2%).

Para compor a carteira do IBOVESPA B3 as companhias listadas precisam cumprir alguns requisitos, tais como:

- Não podem ser ações com preço abaixo de R$ 1,00, as chamadas de “Penny Stocks” (são ações cujas empresas estão passando por problemas e podem fechar suas portas a qualquer momento; por isto, são ações voláteis, com baixa liquidez e alto risco)

- Terem estado nos pregões da B3 do último ano em pelo menos 95% do tempo;

- As ações devem ser ativos elegíveis que representam 85% do índice de negociabilidade (IN) dentro do período de um ano;

- Possuírem participação de volume financeiro de no mínimo 0,1% no mercado à vista.

Já o ISE (Índice de Sustentabilidade Empresarial), criado em 2005, tem como objetivo ser o indicador do desempenho médio das cotações das ações de empresas selecionadas pelo seu reconhecido comprometimento com a sustentabilidade empresarial.

A carteira do ISE B3 mais recente (a 18ª), que está vigente de 02/01/2023 até 29/12/2023, começou com 71 empresas (ver lista abaixo). Desse total, 3 já foram excluídas, e das 68 empresas que continuam no ISE, 46 delas compunham também a carteira do IBOVESPA em agosto/2023 – ou seja, 68%.

Assim, vejamos a situação atual (01/09/2023) das companhias que faziam parte no início da carteira do ISE (por ordem alfabética):

- Empresas do ISE – e também no IBOVESPA: Aliansce Sonae, Ambev, Arezzo, Azul, B3, Banco do Brasil, Bradesco, Braskem, BRF, BTG Pactual, CCR, Cemig, Cielo, Cogna Educação, Copel, Cosan, CPFL, CTEEP, Dexco, Eletrobras, Eneva, Engie, Fleury, Itaú Unibanco, Itaúsa, Klabin, Lojas Renner, Magazine Luiza, Marfrig, Minerva, MRV, Natura, Raia Drogasil, Raízen, Rede D`Or, Rumo, Santander, SLC Agrícola, Suzano, Telefônica, Tim, Usiminas, Via, Vibra e Weg. (45 empresas)

- Empresas do ISE, e NÃO no IBOVESPA: Aeris, AES Brasil Energia, Ambipar, Banco Pan, Cia Brasileira de Alumínio, Companhia Brasileira de Distribuição, CTEEP, Diagnósticos da América, Ecorodovias, Gafisa, Grendene, Guararapes, Hypera, Iochpe Maxion, Irani Papel e Embalagem, M. Dias Branco, Movida, Neoenergia, Sanepar, Santos Brasil, Sendas, Simpar, Vamos S.A. (23 empresas)

- Empresas que saíram do ISE ao longo de 2023 (até agosto): Americanas S.A. (em 23/01), Light (em 16/05), EDP (em 10/07) – 3 empresas

Para participar do ISE, os critérios de inclusão das empresas são aquelas cuja(s) ação / ações

- Esteja(m) entre os ativos elegíveis que, no período de vigência das 3 (três) carteiras anteriores (do ISE), em ordem decrescente de Índice de Negociabilidade (IN), ocuparam as 200 primeiras posições

- Tenha(m) presença em pregão de 50% no período de vigência das 3 (três) carteiras do ISE anteriores

- Não seja(m) classificadas como “Penny Stock” (isto é, com preços abaixo de R$ 1,00)

- Pontuação obtida pela empresa a partir de respostas / evidências ao Questionário do ISE (nova metodologia a partir de 2021), baseado em 5 dimensões (Capital humano; Governança e Alta gestão; Modelo de negócio e Inovação; Capital social; e Meio ambiente / Gestão), 28 temas (geral ou específicos por setor), 98 tópicos e 259 perguntas. A 6ª dimensão, referente às ‘Mudanças no Clima`, é avaliada por meio do score (pontuação) desenvolvido pelo CDP-Clima, e esse deve ser igual ou superior ao nível “C” (explicação a seguir).

- Pontuação obtida pela empresa no Índice de Risco Reputacional (ou em inglês: RepRisk Index – RRI), que deve ser igual ou inferior a 50 pontos (explicação a seguir). Sendo detectado um incidente de risco reputacional envolvendo uma empresa da carteira, a B3 examina o caso, avalia o seu possível impacto na empresa e toma as providências cabíveis, podendo excluir de imediato a empresa do ISE.

O CDP-Clima, inicialmente conhecido como Carbon Disclosure Project, é uma organização sem fins lucrativos que desenvolve um sistema global de contabilização dos impactos das organizações nas mudanças climáticas, e tem apoiado empresas e governos na elaboração de relatórios nesse campo. O CDP-Clima atua em 3 grandes áreas (Mudanças de Clima, Florestas e Água), e atribui conceitos aos desempenhos que vão, em ordem crescente, de (apenas) Divulgação (D- e D+), para Conscientização (C – e C+), Gestão (B- e B+), e Liderança (A- e A+).

Já a RepRisk é uma empresa de ciência de dados ambiental, social e de governança corporativa (ESG), especializada em pesquisa de risco ESG e de conduta de negócios e em soluções quantitativas. Desenvolve um score ESG dinâmico – o Índice de Risco Reputacional (IRR), que é baseado em risco reputacional feito online, por meio da leitura automática de textos diários de milhares de fontes de mídia tradicional e eletrônica. Desde 2007, a RepRisk calcula e atribui diariamente o score reputacional a milhares de empresas no mundo inteiro. O score varia de 0 a 100; e quanto mais elevado o valor do índice, maior é o risco reputacional.

ISE e IBOVESPA: muitas semelhanças

Observando essas duas listas de critérios para a inclusão de empresas da B3 seja no IBOVESPA ou no ISE, podemos afirmar que a motivação principal de ambas é a mesma, ou seja, o desempenho nos pregões da bolsa. Também podemos dizer que, em alguns casos, o risco reputacional funciona como um indicador antecedente do desempenho da(s) ação (ações) em bolsa. Daí, com base nesses critérios de inclusão e manutenção da empresa nos dois índices, a tendência é primeiro a empresa ser expulsa do ISE e depois, dependendo do “tamanho do estrago” financeiro, também do IBOVESPA.

A título de exemplo, veja os casos das 3 empresas que saíram do ISE ao longo de 2023 até o momento (início de setembro). O rombo no balanço contábil das Americanas S.A., revelado em 11 janeiro, fez com que a empresa fosse expulsa do ISE; e, como as suas ações despencaram, também em seguida do IBOVESPA. A LIGHT, tida como referência em sustentabilidade no Brasil durante muitos anos, fez parte direto da carteira do ISE desde 2008; com o anúncio de sua recuperação judicial em maio, teve que sair simultaneamente do IBOVESPA e do ISE. A EDP (Energia de Portugal), controladora da EDP Brasil, que também participava do IBOVESPA e do ISE no início desse ano, anunciou o fechamento de capital no Brasil, alegando “um ambiente internacional particularmente desafiador, devido ao cenário de altas taxas de juros”.

Nesses três casos recentes, o que se observa é que houve uma saída das empresas, concomitantemente do ISE e do IBOVESPA. Americanas, Light e EDP ilustram como a dinâmica desses dois índices está muito entrelaçada.

Já os casos da Petrobras e da Vale nos últimos anos foram semelhantes entre si, porém foram na direção oposta à dos três exemplos acima. As duas empresas foram expulsas do ISE, por motivos ambientais e/ou de governança; porém, foram mantidas no IBOVESPA – e até em posição de liderança, como comentado acima. Senão, vejamos….

A Petrobras foi expulsa do ISE no final de 2008 por conta do uso do enxofre no diesel; depois esteve ausente entre 2009 à 2020 decorrente de uma longa crise de corrupção em sua governança, que ficou conhecida como Lava-Jato; voltaria a compor o ISE em 2021, mas vindo a ser expulsa logo em seguida, em 2022 (até hoje), com a justificativa de seguir com uma política estratégica fortemente favorável aos combustíveis fósseis em detrimento da transição energética. Já a partir de 2016, foi a vez da Vale deixar de participar das carteiras do ISE (até hoje), primeiro por conta do acidente de rompimento da barragem de Mariana / MG no final de 2015; e depois em 2019, com o novo rompimento da barragem de rejeitos em Brumadinho / MG, causando a morte de 270 pessoas e a contaminação da bacia hidrográfica do rio Paraopeba.

Os casos da Petrobras e Vale evidenciam que nem sempre o fraco desempenho em fatores de governança / social / ambiental consegue ter força suficiente para destruir a estrutura de funcionamento de uma empresa. Pode, sim, arranhar temporariamente a sua reputação e desempenho, porém a sua sólida posição no mercado é capaz de lhe garantir a sobrevivência e o rápido reerguimento.

O que esses exemplos estão mostrando é que, em se tratando de empresas de grande porte e economicamente sólidas [pré-condição para entrar na Bolsa (B3)] e que participam simultaneamente do IBOVESPA e do ISE, quando uma empresa é expulsa do ISE (seja por tempo determinado ou indeterminado), ela pode também ser expulsa do IBOVESPA – ou não, dependendo do tamanho do estrago financeiro. O contrário também é possível: a empresa sair do IBOVESPA primeiro, e depois ter que sair do ISE.

O ponto a destacar é que tanto a curva do ISE quanto a curva do IBOVESPA tendem a ser “poupadas” quando ocorrem “fatores negativos específicos” de cada empresa – pois quando esses fatores ocorrem, a empresa em questão tende a ser retirada de imediato dos índices, e até da B3. Assim, o ISE e o IBOVESPA só conseguem capturar os efeitos dos fatores negativos quando eles já estão alastrados para o conjunto das empresas do país (fatores do tipo crise cambial, política, pandemia, etc…).

Por outro lado, no que se refere aos “fatores positivos específicos” relacionados à cada empresa, não se observa essa tendência de “poupar” o ISE ou o IBOVESPA quanto a seus efeitos, pois as empresas em questão seguem mantidas nos índices.

Daí, por conta desse tratamento díspare, não considero que a análise comparativa (como é feita atualmente) entre a evolução do ISE e do IBOVESPA seja a melhor maneira para identificar o impacto de comportamentos sustentáveis para o desempenho financeiro das empresas. Porque nem o ISE nem o IBOVESPA conseguem contabilizar de forma abrangente os estragos financeiros nas ações de empresas com práticas inadequadas de governança, sociais e ambientais. Pois quando os efeitos dessas práticas inadequadas de sustentabilidade se tornam visíveis, a empresa é imediatamente retirada “de cena” – seja do ISE, do IBOVESPA e até da B3.

CONCLUINDO, vimos que a análise comparativa do ISE e do IBOVESPA consegue apenas dar uma visão parcial do desempenho financeiro das empresas sustentáveis vis-à-vis às demais. Por enquanto, ela ainda não conseguiu demonstrar a superioridade no longo prazo dos ativos de empresas classificadas como sustentáveis. Só fica no ISE e/ou no IBOVESPA e/ou na B3 a empresa em que vai tudo relativamente bem com ela.

Como se vê, ainda é desafiante demonstrar a superioridade financeira de empresas com práticas sustentáveis. Para um começo nessa direção, uma alternativa poderia ser realizar análise qualitativa comparativa das diferentes “histórias de vida” entre empresas classificadas como sustentáveis e empresas com procedimentos insustentáveis.